我叫李铭曦,来自于 GT 创投。

GT 创投以前主要是管理美元基金,专注在生命科学领域,做一些相对比较垂直的细分领域的投资。

我们之前大部分的被投标的,主要以英国和美国的项目为主,而且主要是技术驱动类的,比如说新药研发公司,还有一些高端的医疗器械设备相关的公司。

我们投资了几个的跟肠道比较相关的企业,其中一个是 Oxford Nanopore Technologies,Nanopore 大家应该都知道,我就不介绍了。

我们投资的另一家公司叫 Auris Health,是一个做手术机器人的公司,上个月(2019年4月)刚刚被强生以57亿美金的价格收购。

我们在英国、美国布局了比较多的早期的生物医药类企业,肠道也是我们一直关注的一个重要方向。所以今天跟大家分享一下我们对于这个行业的一些理解,但我这里主要聚焦在肠道微生物作为治疗方式这样一个子领域。

第一张图应该不用做太多介绍,但我把这个标题放在这里,No guts, not glory,这是英文里的一个谚语,中文翻译我觉得应该叫“不入虎穴,焉得虎子”。

这个标题我觉得今天放在这个场合特别合适,因为现在不管是做基础研究,还是做临床研究,如果你的研究没有跟肠道挂上一点关系的话,你可能都不好意思跟别人打招呼。

所以我们这个大会上听到很多肠道跟各种疾病相关的内容,跟肿瘤相关的,跟代谢相关的,跟免疫相关的等等,基本上我们知道的大部分的人类疾病,最终都跟肠道微生物有或多或少的关系。

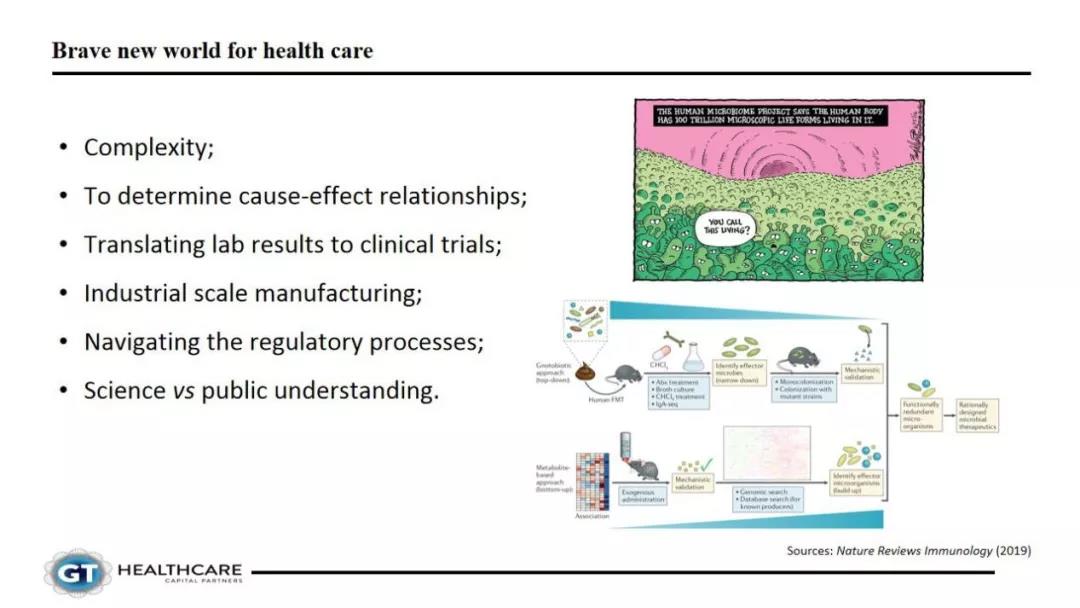

虽然现在肠道微生物研究确实很热,但我觉得还是有很多的挑战,不管对研究者来讲,还是对产业来讲。简单归纳一下,我认为有几个方面。

第一个,是肠道微生物的复杂性。

肠道微生物的数量不是以 Billions(数十亿)来计的,而是 Trillions(数万亿)这样的数量级。

肠道微生物跟宿主之间,跟我们的饮食之间,这三者之间发生了各种各样的关系,更是涉及到 Trillions of series(数万亿系列)的关系,这是一个非常复杂的系统。

所以怎么样把这个复杂的系统以一个比较简单的方式来搞清楚这几者之间的关系,其实是一个非常复杂的科学问题。

第二个,就是去研究清楚这些相互关联的因果关系。

大数据的发展让我们有更多的科学手段去研究微生物,但是最终怎么样找到肠道微生物跟疾病之间的因果关系,我觉得这个事还需要有很长的路要走。

今年《Nature Reviews Immunology》的一篇文章讲到,现在可能更常用的是两个方向。

一个是叫 Top-down(自上而下)的方法,比如通过在动物模型上去筛选,通节它的肠道微生物结构变化,找到相关的肠道微生物。

另外一种是所谓的 Bottom-up approach(自下而上),从代谢产物当中去找到相关的分子,进而找到相关的肠道微生物,从而去进行疾病的治疗。

不管用哪一个方式,都有一些优点和缺点,但最终要找到这之间的因果关系,我觉得还是处于一个非常早期的阶段。

第三个,就是实验室里的这些实验结果怎么样到临床上去做转换。

目前从临床的角度,我们看到 FMT 其实还有很多问题没有解决,比如说 FMT 在短期内可以看到很好的临床效果,但是经过一段时间之后,很多症状还会再回来。

所以 FMT 到底应该怎么去进行,移植的次数应该是多少,供体的选择应该是怎么样,流程应该怎么把控等等,在临床上还有很多很多的未知数。

第四个挑战可能更多的是对工业者来讲,就是怎么样以工业规模化去生产肠道微生态制剂。

以前小分子的 CMC(Chemistry Manufacturing and Control,化学制造与控制)的过程是相对比较容易把控的。

肠道微生物从发酵,到冻干保存的稳定性,当上升到工业化程度的时候,会产生很多以前可能不会想到的新问题。

第五个就是肠道微生态制剂相关的指导路径和监管流程相对来说还不清楚。

当然美国 FDA 是比较开放的,过去几年我们看到 FDA 跟业界做了很多的合作,尝试去规范,或者是去指导业界怎么样来进行肠道微生态制剂的申报,但跟传统的药物开发相比,路径还不是那么清楚。

第六个,我觉得也是很重要的,就是普通大众的认知和理解。不管是基础科学还是临床研究的结果,怎么跟普通大众的理解能够挂钩。

我们看到很多鱼龙混杂的产品在市场上,不管是益生元也好,益生菌也好,其背后的科学依据和普通大众对这些产品的理解之间,还具有一个巨大的鸿沟。所以未来怎么样在市场上去推广你的产品,我觉得也是很重要的一点。

那么这是整个微生态制剂领域的生态系统,我列出了最重要的几个玩家(以美国市场为例)。

最左边这两个是最重要的政府监管机构,FDA(美国食品药品管理局)和NIH(美国国立卫生研究院),在中国也都有对应的政府监管机构。

上面是两个活跃的投资玩家,一个是国际药企巨头,另外一个就是风险投资机构。后面我会再单独来讲这两个角色在整个微生态领域发挥的作用。

中间是这些生物科技类的创业公司,因为药企巨头从一开始是没有通过自己内部的研发去进入到微生态领域的,所以大部分微生态制剂还是通过这些生物科技的创业公司来做的研发。

最下面两个其实是对整个领域的支撑者,一个是学校的研究者,另外一个是医院的临床医生。

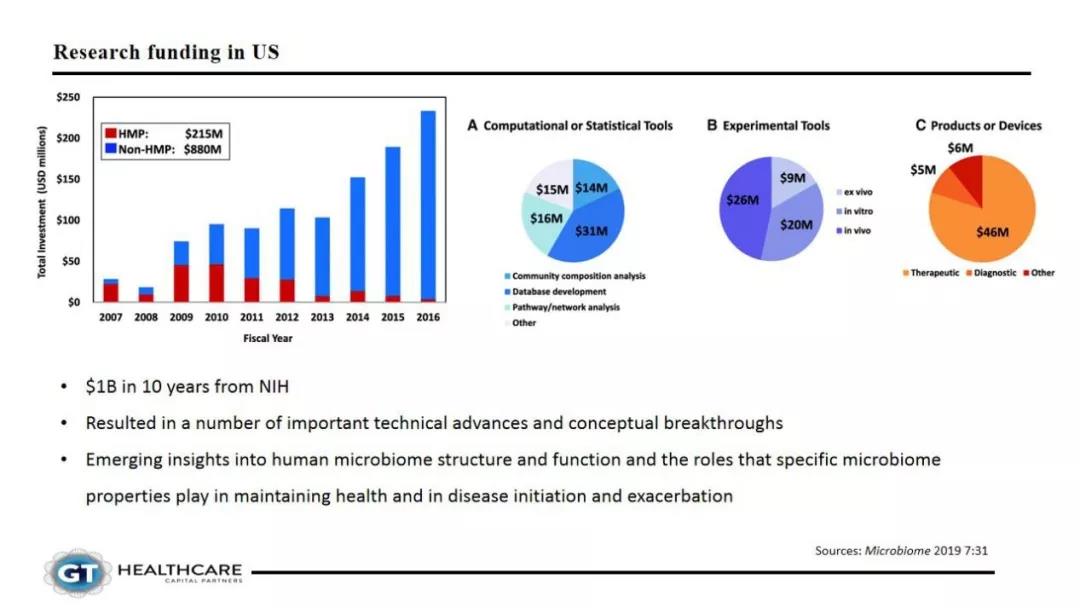

我们先来看一下美国政府在微生物领域的研究基金的投入。

大家都知道 NIH 于2007年启动了人类微生物组项目(Human Microbiome Project,HMP)。

从2007-2016年,NIH 实际上是投资了超过10亿美金到整个微生物领域的研究上,而其中只有大概20%是投到了人类微生物组计划(HMP)中,而大部分的钱是非微生物组计划的其他项目投资。

这10亿美金的投入,最终产出在哪里呢?我觉得有两个非常重要的点。

第一点是产生了很多的用来研究微生物科学的工具。

比如说计算或者统计的工具,这个其实很大程度上要归功于二代测序的发展。另外在实验的工具上,尤其是在 in vivo(活体内)的工具方面其实有很多的投资。

第二点是这些投入绝大部分投向了治疗,诊断和器械占的比重相对来说是比较低的。

我们再来看这些药企巨头的玩家们。

我这里大概列举了从2013-2019年的所有的药企巨头跟生物科技公司之间的合作,我们看到所有大家能够说得上名的药企巨头,都在这个领域里有相应的布局。

其中有几个非常活跃的,尤其是 Janssen Biotech(杨森生物技术),这是 J&J(强生)下面做药的部门,它跟很多的生物科技公司都有相应的合作。

从微生态药物研发来讲,有两个方向非常热,IBD(炎症性肠病)和肿瘤免疫,肿瘤免疫最近几年更热。

我们再来看和这些药企巨头合作的生物科技公司里面,有一个公司非常活跃,叫 Enterome Bioscience。它跟 Janssen,Takeda还有 BMS 这些药企都有合作,而且在不同的领域。

大家再看 Takeda 其实是在 IBD(炎症性肠病)这一个适应症上,跟超过一家公司在合作,包括 Finch,NuBiyota,Enterome Bioscience 等。

后面我会讲,其实合作的这几家公司在战略上是有一些相应的差异的,所以我从 Takeda 的角度猜想,他们应该是在不同的赛道布局,相当于去做不同的下注。

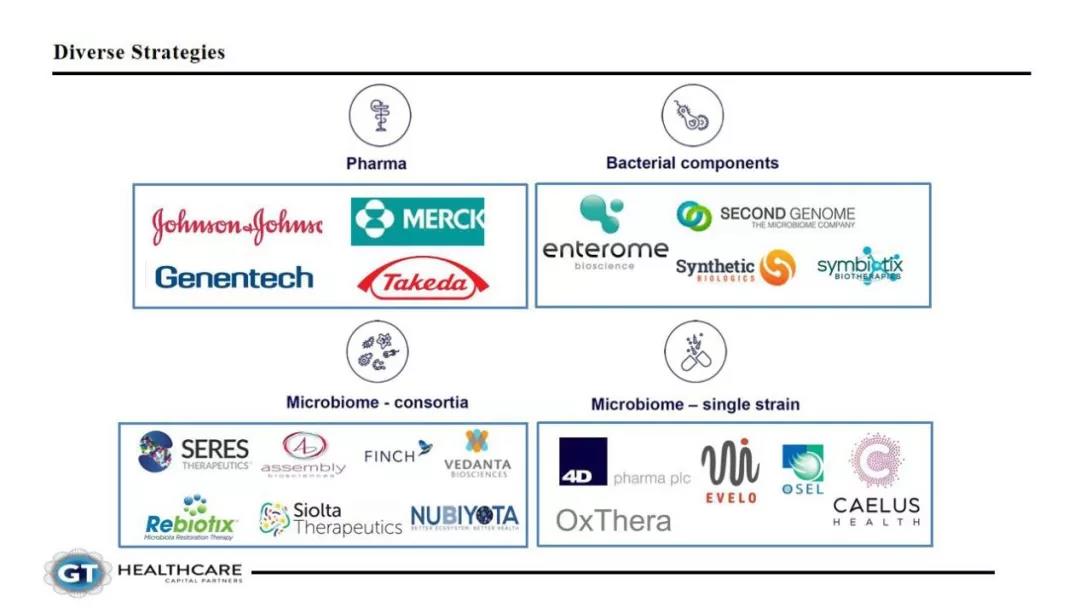

上面讲了药企巨头在做战略布局,接下来我们讲一讲这些生物科技类公司,根据他们不同的技术路线,我们可以把这些公司分为三类。

第一类,是 Bacterial components,比如说菌群代谢产物,可能是小分子,也有可能是微生物自身的结构性蛋白或者脂类。这一类的代表公司有 Enterome Bioscience,Second Genome 等等。

第二类,是 Consortia,就是超过一个菌株的多个菌株的混合。这里面最著名的公司当然是 Seres,相对比较有名的还包括 Assembly,Finch,Vedanta 等等。

第三类,就是 Single Strain,单一菌株。比较有代表性的公司有英国的 4D Pharma,美国的 Evelo 等等,他们都是尝试用某个单一菌株去治疗相应的疾病。

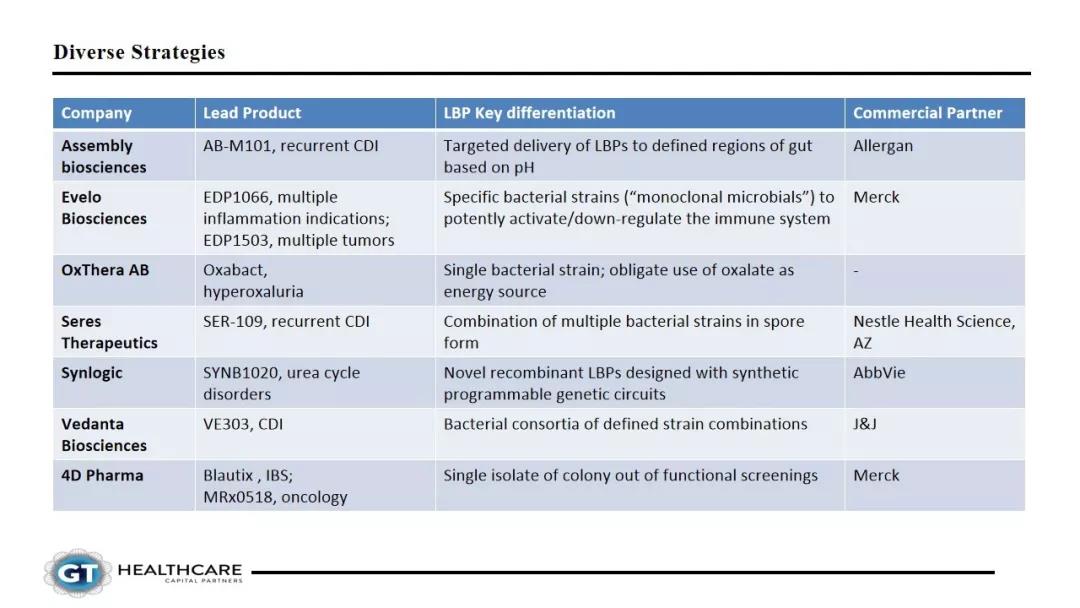

我们再仔细看一下这些公司,它们在技术上尝试跟别人有哪些区分。

比如说 Assembly Biosciences,它可以把想要递送的细菌组合,根据肠道本身 PH 值的不同,定殖到特定的区域。

比如 Evelo, 刚才讲到它是 Single strain(单一菌株)的代表,是通过 Monoclonal microbials(单克隆微生物)去上下调节整个 Immune system(免疫系统)。表格中列了这些公司的技术特点,我就不一一展开来讲。

这些公司基本上每一家都跟药企巨头有商业上的合作。那么这几个技术道路之间,其实现在还存在很多的争议。

你说 Single strain(单一菌株)比 Consortia(细菌的组合)要好,从监管者的角度,可能 Single strain(单一菌株)更容易去把控。

但是从效果的角度,Single strain(单一菌株)会比 Consortia(细菌的组合)好吗?这领域里边还有很多的争议,可能很多人不认为单一菌株可以达到调控这么复杂的系统的效果。

总结一下,微生态领域的生物科技类公司根据技术路线可以分为三类,不同技术路线都有一些相应的代表公司,而同一个技术路线里面每一个公司之间其实也有一些技术上的差异。

但是从临床的角度,究竟哪一家公司未来能够走出来,我觉得还有待于进一步去观察。

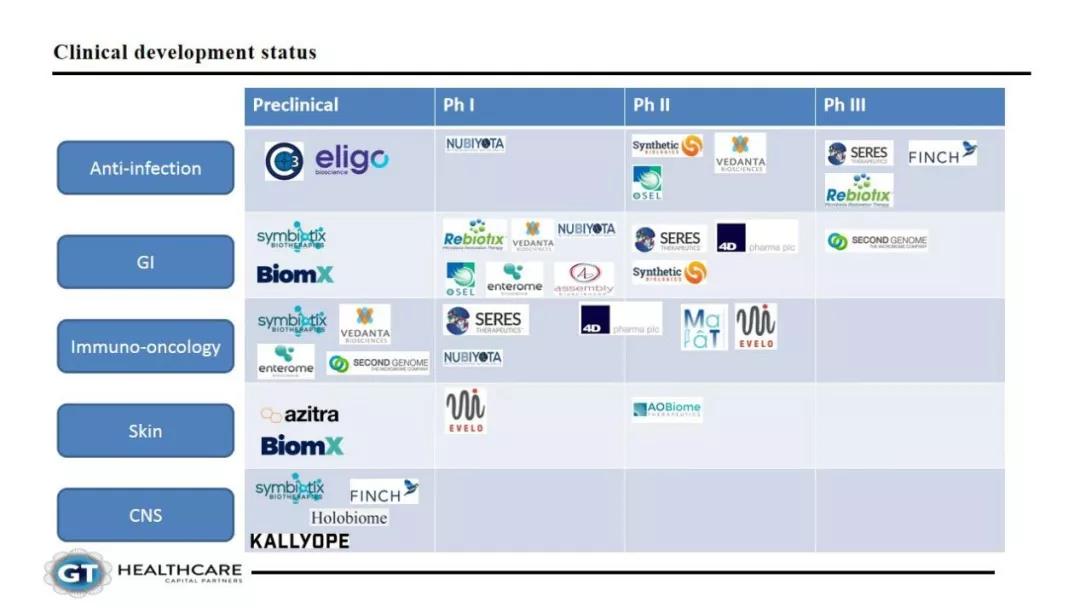

这是我自己的一个不完全统计,大部分在临床阶段的微生态制剂的公司的进展情况。

第一行是抗感染,当然这里边最多的还是艰难梭菌的感染,Seres,Rebiotix,Finch 都已经到了临床三期,估计未来一年左右的时间,我们会看到他们的结果出来。在二期的有 Vedanta 等等好几家公司。

第二行是胃肠道疾病,主要是集中在 IBD(炎症性肠病),UC(溃疡性结肠炎),CD(克罗恩病)等等。

走在最前的是 Second Genome,已经到了临床三期。在二期阶段的有 Seres,4D Pharma,Synthetic,在一期阶段的还有更多的公司。

整个 IBD 领域相对来说也是比较拥挤,有比较多的公司在这个领域里,所以我刚才讲到 Takeda 同时跟超过一家 IBD 的公司来合作,因为 IBD 确实现在也是一个比较大的未满足的临床需求。

我前面已经提到现在比较火热的一个领域,就是肿瘤免疫。这里领域我们看到像4D Pharma,Maat,Evelo,都已经到了临床二期。

这里面有个很重要的问题,就是说这么多公司在这个领域竞争,大家怎么样能够从临床上跟其他产品区分开。

从我目前看的数据来讲,其实还是比较难去做区分的,你是通过激活 Immunity system(免疫系统)还是其他路径,或者是通过什么样的靶点,怎么样去激活等等,这里面有很多问题其实还没有解决。

另外,在 Skin(皮肤)还有 CNS (中枢神经系统)领域,也有一些公司在做研发,进度相对早期一点。

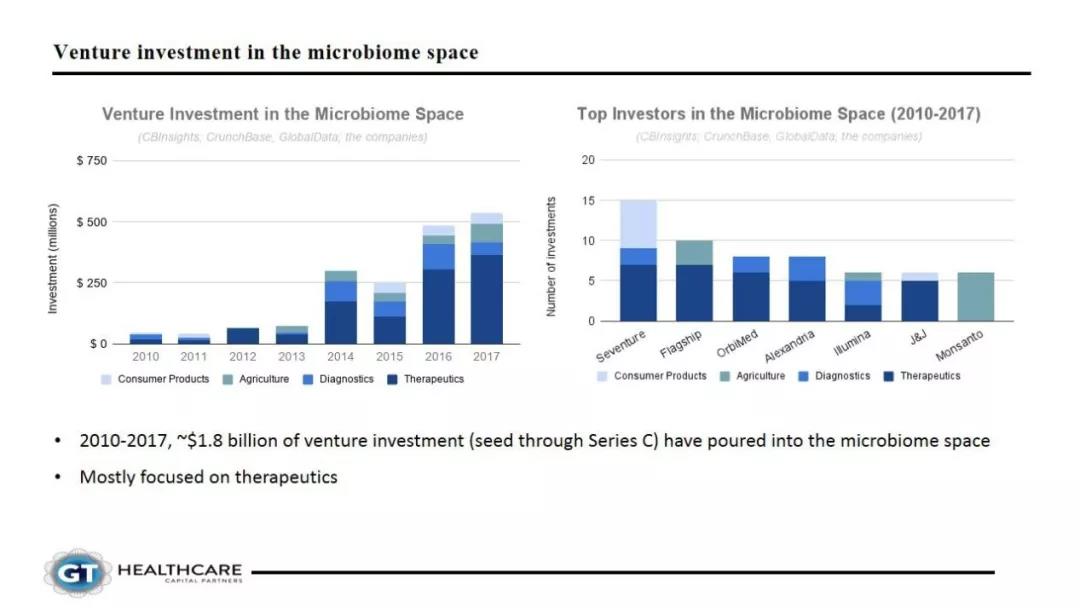

接下来我们看一下 VC 在这个领域的投资情况。

从2010-2017年大概七八年左右的时间,VC 差不多有18亿美金的钱投在这个领域里,比 NIH 投的钱要更多一些。

投资领域的分布趋势跟 NIH 的投资类似,从左边这个图基本上看到,大概60%-70%以上是投在治疗领域,诊断和器械等领域相对少一些。

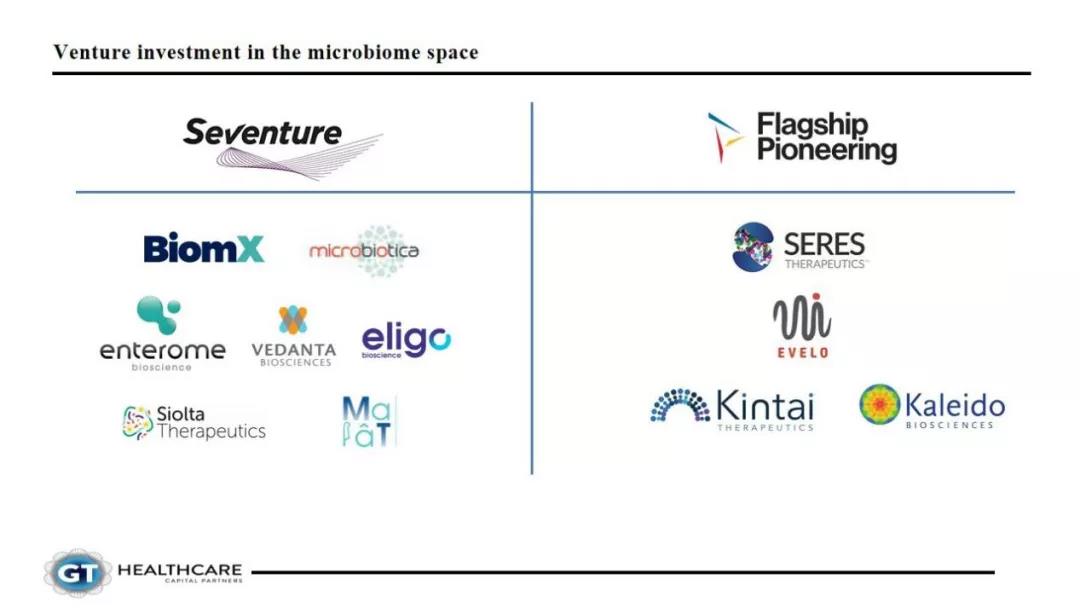

我们看一下在这个领域里面最活跃的几个投资人。

其中投资的项目最多的是一个法国的 VC 基金叫 Seventure。在2012年的时候 Seventure 就成立了一支专门投资微生物领域的基金,在今年二三月份的时候,他们又做了第二期的基金。

所以他们在这个领域里是非常活跃的一支基金,投资了包括 Enterome 在内的很多家欧洲和美国的微生物领域的公司。

第二个是 Flagship,这是美国波士顿的一个 VC 基金,它的特点就是自己组建公司,后面我会再有一个详细的介绍。

其他的几个投资人包括 OrbiMed,Alexandria,Illumina,J&J,Monsanto 等等在这个领域里都是非常活跃的。当然后面三家其实是企业的 VC 基金,而不是传统的 VC 基金。

这是刚才提到的法国的 Seventure,Seventure 现在总共投了7个微生物领域的项目,从这些公司的分布来看,大部分还是集中在以这个 Consortia 和 Bacterial components 这两个技术路线的领域里面。

Flagship 就更 Diversify(多样化)一点,它在每个技术路线的赛道里都有布局,Seres 是走的 Consortia 路线,Evelo 走的是 Single strain 路线,Kintai 和 Kaleido 走的是 Bacterial components 路线。

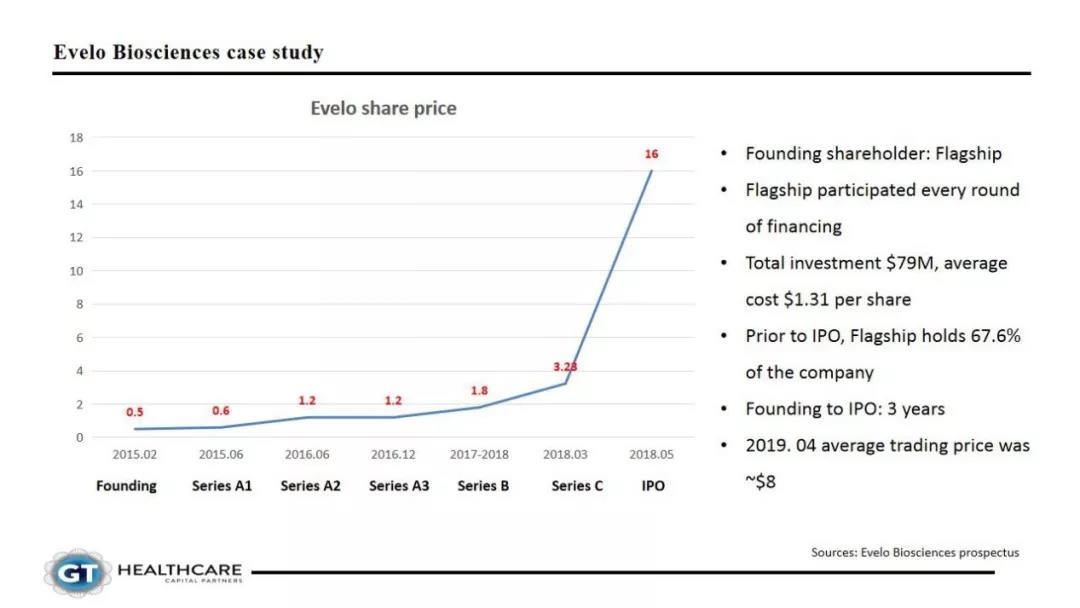

接下来我给大家分享一个 Flagship 的一个投资案例,这个公司叫 Evelo,现在已经在纳斯达克上市。

这家公司成立是在2015年2月,成立的时候 Flagship 投了100万美金把这个公司注册起来,然后在2015-2016年期间差不多一年半左右的时间,完成了 A1,A2,A3三轮融资,融资的价格分别是每股$0.6,$1.2,$1.2。

到了2017-2018年期间,做了B轮融资,融资的价格是每股$1.8,到2018年3月又做了 C 轮融资,价格是每股$3.23,然后在两个月之后,他们就在纳斯达克 IPO,IPO 的价格是每股$16。我们看到这个图是整个公司估值的提升。

在 IPO 之前,每一轮 Flagship 都是领投者,总共加起来应该是投了7900万美金,平均下来的价格是每股$1.3。所以在 IPO 的时候,Flagship 还拥有这家公司超过2/3的股权,所以它是绝对控股,而从公司成立到 IPO 只用了3年时间。

这个是近几年我们看到的美国资本市场非常新的一个趋势,就是 VC 自己参与做公司,在很短的时间内对接资本市场。

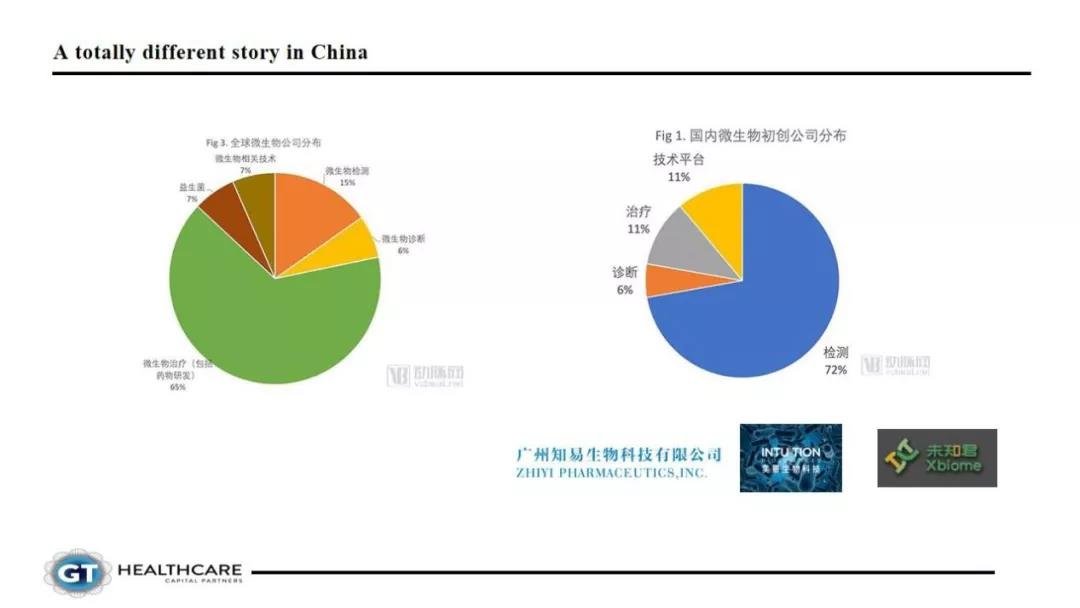

刚才讲的大部分是美国和欧洲的情况,我们再来看中国的情况。在中国的这个领域里,可以说是一个完全不同的故事。

欧美微生物公司大部分是集中在微生物治疗领域里,我们看左边的图,65%是微生物治疗,包括药物研发。

但是在中国的微生物领域的初创公司,检测类的公司占了超过70%。包括今天很多演讲嘉宾分享他们的创业故事,其实也是在检测这个领域。

治疗这个领域大概只占整个国内微生物初创公司的10%,我列了几家相对比较知名的。

第一个是广州知易生物,这是深创投投资的一家公司,应该是刚刚到 IND(新药研究申请)的阶段,它也是 Single strain(单一菌株) Strategy(策略)。

第二个是奕景生物,它是 NUBIYOTA 在国内的一个合资公司,它是走的 Consortia(细菌的组合),但它有体外的一套模拟发酵系统,来生产发酵体内的这个菌群。

那么第三个是未知君,未知君是用AI技术助力微生物产品的研发。

整个国内来看,微生物治疗领域的公司相对来说还是数量比较少的,我觉得可能有几个比较重要的原因。

第一个原因就是整个的监管路径,跟美国和欧洲相比可能更加不清楚,所以大家在临床的过程中其实是会遇到很多的困难。

第二个原因是投资人大部分不太能够忍受比较长的研发过程,而检测诊断从公司成立到产生现金流用的时间可能相对更短,所以从投资人的偏好来讲,中国投资人跟海外投资人偏好可能会有一些差异。

我觉得这应该是背后产生这种差异的两个比较主要的原因。

展望一下未来。

第一点,我个人觉得未来几年微生物领域的基础性研究还会持续的增长,有很多比如说我前面提到的一些问题或挑战可能会被解决,但是我觉得还会有很多新的问题出来,所以大家还要在不断的花更多的时间和精力去研究微生物。

第二点,会有更多新的技术应用到微生物的研发和未来的产业化过程当中。

第三点,我们还会看到更多的药企巨头和 VC 在这个领域布局。在海外已经有很多的专门的微生物基金成立。国内其实我最近也看到有专门投微生物的基金在开始做投资。

最后一点,就是前面我们看到在那个临床开发进度的表格里,有很多已经到了临床二期、三期阶段的公司,很快我们会看到他们的临床结果。

这些结果我觉对我们来讲可能会有很大的指导的意义,对于产品研发未来的走向会给我们很多的启示。

希望未来几年的话,在业界,在监管机构,在学术界的共同的努力下,我们可以看到有真正的微生态药物制剂能够上市,造福我们的患者。

谢谢!